Dreh dich nicht um, denn das R-Wort geht um. Das amerikanische Zoll-Chaos und Äußerungen von Finanzminister Bessent, wonach die staatsschuldenverwöhnte US-Wirtschaft entgiftet werden müsse, torpedieren die Konjunktur- und Aktienlaune in den USA. Und Bemerkungen von Aktienmann Trump, wonach während der fiskalischen Entwöhnungsphase auch Kursverluste in Ordnung seien, verwirren die Wall Street zusätzlich. Wohin geht die Aktien-Reise in Amerika? Und wie entwickeln sich die Börsen in Europa?

Sparen im völlig aus dem Ruder gelaufenen US-Staatshaushalt ist in Ordnung. Doch der geplante deutliche Rückbau dieses jahrzehntelang offensiven Wachstumstreibers wirkt wie kalter Entzug. Eine stetige Entwöhnung wäre besser, die schmerzliche konjunkturelle Entzugserscheinungen verhindert.

Und was soll man noch zu dieser Zollpolitik Trumps sagen, die sich jeden Tag ändert. Welche Firma kann auf dieser Basis auch nur ansatzweise vernünftig planen? Nicht zuletzt verliert Trump an Seriosität.

Auch die Verbraucher in Amerika - ohne sie geht wirtschaftlich nichts - fürchten, dass Trumps scharfe Handelspolitik und die Maßnahmen der Gegenseite die Inflation anheizen und Kaufkraft kosten könnte. Auch das schwächt die fundamentalen Kräfte am Aktienmarkt.

Hinzu kommt der kaltschnäuzige Umgang der Trump-Administration mit seinen früheren Verbündeten. Das ist spätrömische Dekadenz, wohl auch, weil Trump für jede kritische Äußerung Rache nimmt. Der Regierungschef der größten Weltmacht muss aber seine persönlichen Gefühle im Griff haben.

Überhaupt, dieses Herumreiten auf Handelsbilanzdefiziten. Sie sind nicht Ausdruck eines bösartigen europäischen Außenhandels, sondern Konsequenz eines Amerikas, das über seine Verhältnisse lebt und gerne in Europa einkauft. Letzten Endes finanziert Europa diesen Konsumrausch, indem es US-Staatspapiere kauft. Harte Ware gegen Papiergeld. Kein schlechter Deal für Amerika, oder?

Die Gegenseite wird richtigerweise das Gespräch mit ihm suchen. Europa schlägt keine Türen zu. Männchen werden sie aber nicht machen. Auf Zölle werden Gegenzölle erfolgen, um sich nicht wie Ochsen durch die Manege führen zu lassen. Auch der Boykott von US-Produkten kommt hinzu.

So verliert Amerika rasend schnell Sympathiepunkte. Das Ausland ist gezwungen, sich neue stabile Beziehungen zu suchen. Kanada ist bereits dabei, sich in Richtung Europa zu bewegen.

Vor diesem Hintergrund fehlen US-Unternehmen stabile wirtschafts- und finanzpolitische sowie rechtliche Bedingungen auf deren Basis erst Investitionen getätigt werden. Damit schwindet auch die Attraktivität Amerikas als alternativer Industriestandort für z.B. europäische Unternehmen. Wer weiß, welche Laus Trump morgen über die Leber läuft. Risiken wird niemand ohne Not eingehen. Das riecht alles nach Rezession.

Warnsignale senden sich wieder ausweitende Risikoaufschläge von US-Hochzinsanleihen niedriger Bonität zu US-Staatsanleihen. Denn zunehmende Konjunkturrisiken bedeuten auch zunehmende Kreditrisiken.

All das spricht nicht nur für eine konjunkturelle Übergangsphase, in der der Aktienmarkt vorübergehend Schaden nimmt.

Die toxische Mischung aus Wachstumsängsten, Verunsicherungen und Inflationsgefahren machen angesichts stattlicher Buchgewinne vor allem den „Magnificent Seven“, die den Sektoren Tech, zyklischer Konsum und Telekom zugeordnet sind, zu schaffen. Zuletzt haben sie sich eher als Maleficent Seven gezeigt. Keine Branche ist internationaler und mehr auf reibungslose Liefer- und Verkaufsketten angewiesen als High-Tech.

Darüber kann auch die jüngste Inflationsverlangsamung über den Ölpreis nicht hinwegtrösten. Denn aufgrund von Zollängsten planen Unternehmen bereits Preiserhöhungen, so dass die Fed in der nächsten Woche den US-Leitzins zunächst nicht verändern wird und unklar ist, wie sie sich zukünftig verhält.

Stagflation wäre das noch größere Übel, wenn die Wirtschaft lahmt und die Fed nicht stützend eingreifen könnte.

Es ist zu hoffen und auch zu erwarten, dass der Wirtschafts- und Aktienschmerz, sinkende Umfragewerte und zunehmende Unruhe auch in seiner Partei bei Trump ein Umdenken bewirken wird. Wer nicht hören will, muss fühlen.

Bislang war Trump kein Ideologe, der an fixen Ideen krampfhaft festhält, wenn sie sich als kontraproduktiv erweisen. Möge er weiter seiner Parole treu bleiben „was interessiert mich mein Geschwätz von gestern.“

Sollte er jedoch zum Orthodoxen, zur Speerspitze einer rücksichtslosen MAGA-Politik werden, der persönliche Motive zum Leitmotiv von Politik macht, haben Amerika und Wall Street ein Problem.

Jedoch werden nach massiven Kursverlusten und Behinderungen ihrer Geschäftsmodelle vor allem die CEOs der High-Tech-Branche ihren Einfluss am „Hofe“, im Weißen Haus geltend machen. Selbst Elon Musk - „his master‘s voice“ - spricht mittlerweile von negativen Folgen einer harten Handelspolitik. Und Warren Buffet, der sich politisch grundsätzlich stark zurückhält, hat Zölle als „in gewissem Maße einen Kriegsakt“ bezeichnet.

Die europäischen Märkte erleben gegenüber der amerikanischen Kälte wahre Frühlingsgefühle. Vor allem zyklische Branchen, speziell Rüstungs- und Infrastrukturwerte, erfreuen sich umfangreicher Kapitalzuflüsse vor allem aus den USA. Europa wird Rüstungsgüter zukünftig stärker selbst produzieren und weniger in den USA einkaufen. Aufgrund der fiskalischen Impulse in Europa ist die Fortsetzung dieser Sonderkonjunktur zu erwarten.

Ein stützendes Aktienargument ist die bevorstehende Dividendensaison im April und Mai. Zwar werden die im DAX gelisteten Unternehmen ihre Ausschüttungs-Rekordsumme von 55 Mrd. Euro im vergangenen Jahr auf nun 52,2 Mrd. etwas senken. Dabei sind die Dividendenkürzungen vor allem auf den Auto- und Chemiesektor konzentriert. Insgesamt bleiben die Ausschüttungen 2025 beeindruckend auf hohem Niveau.

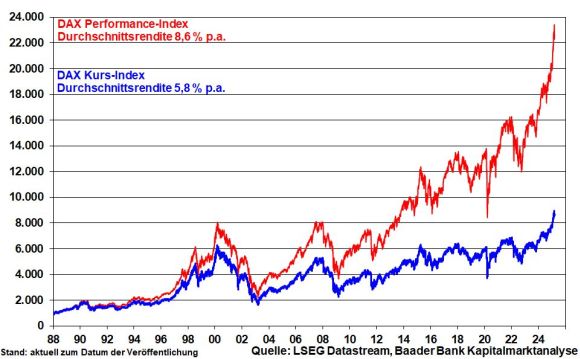

Der Vergleich von „Brutto- und Netto-Dax“ zeigt die Bedeutung der Dividendenrendite, die seit Einführung des DAX 1988 durchschnittlich ca. 2,8 Prozent jährlich ausmacht. Bei einem reinen europäischen Dividendenindex lassen sich knapp sechs Prozent erzielen. Bei deutschen und europäischen Einzelaktien kommt man sogar auf Renditen bis zu rund sieben Prozent. Übrigens bieten ausschüttungsstarke Aktien ein Risikopolster gegen Kursschwankungen.

Doch wie lange können europäische Aktien ihre Outperformance gegenüber der US-Konkurrenz fortsetzen? Zölle und Gegenzölle werden unsere Exportländer sicherlich treffen. Und Amerika ist immer noch eine Konjunkturlokomotive für die Weltwirtschaft.

Um nachhaltige Steherqualitäten unabhängig wirtschaftlich und auch am Aktienmarkt zu erwerben, darf das europäische Gemeinschaftsgefühl nicht nur ein Spiel mit Worten, sondern eins mit Taten sein. Der amerikanische Popeye wird sich von einem Spargeltarzan nicht beeindrucken lassen. Unabhängig von Trump hat Europa, dieses lange von Amerika verwöhnte Einzelkind, erwachsen zu werden und muss selbst Muskeln aufbauen.

In diesem Zusammenhang muss das Geld, das Europa und vor allem Deutschland in die Hand nehmen, wirtschaftsfreundlich verwendet werden. Wachstumspotenziale müssen dringend gehoben werden, um Perspektiven auf allen Ebenen zu schaffen. Ebenso muss die staatliche Verwaltung optimiert werden und müssen kernsanierende Reformen her. Sonst wird Deutschland, wie es eine Gruppe ehemaliger Bundesverfassungsrichter und Politiker anmahnt, zweitklassig, wenn nicht noch schlimmer. Diese Leute haben recht, recht, recht.

Leider werden im Augenblick noch jede Menge unappetitliche politische Süppchen gekocht. Einige Volksvertreter scheinen dem Eigen- mehr Bedeutung als dem Gemeinnutz zu schenken. Das verwässert die positive Wirkung von Schuldengeld auf die Wirtschaft wie Sprudelwasser den Alkoholgehalt einer Bowle.

Aus Sentimentsicht zeigt sich die Börsenverfassung weiter launisch. Zunächst wollen Anleger noch nicht wieder beherzt einsteigen. Immerhin, der von CNN Business ermittelte Fear & Greed Index zeigt extreme Angst an und spricht als Kontraindikator für eine Bodenbildung.

Angesichts des dramatischen Stimmungsverfalls ist bereits viel Negatives in den Aktienkursen enthalten. Auch wenn es mit Blick auf die dramatische Branchenrotation zu Lasten von High-Tech schwerfällt, sollte man sich daher nicht komplett von den Börsen verabschieden. Zum Verkaufen ist es ohnehin zu spät. Ermutigend ist, dass Anleger bei US-Aktien nicht komplett das Handtuch werfen. Aufgrund ihrer Defensivqualitäten fallen die Reibungsverluste bei Werten aus Gesundheit, Basiskonsum und Immobilien weniger dramatisch aus.

Antizyklische Anleger mit längerfristigem Horizont können sich allmählich wieder Zyklikern vorsichtig nähern.

Die aktuell erhöhte Volatilität wird sich zunächst fortsetzen. Ruhe im Karton ist vorerst nicht zu erwarten. Doch sind Schwankungen ein gutes Argument für regelmäßiges Aktiensparen in Einzeltiteln oder breitere Anlagevehikel.

Neben konjunkturreagiblen Titeln in Europa sollte dabei aber auch der High-Tech-Sektor der USA nicht vergessen werden. Trotz Verlusten sind ihre Geschäftsmodelle intakt. Substanz geht aber auch hier vor Illusion.

Charttechnisch bieten auf dem Weg nach unten die Marken bei 22.584, 22.430, 22.410 und 22.225 Punkten Halt. Kommt es zu einer Gegenbewegung nach oben, liegen Widerstände bei 22.700, 22.810, 22.935 sowie 23.071 Punkten.