Mit Trump 2.0 schwebt erneut das Damoklesschwert eines Handelskriegs über den Emerging Markets. Auch die nun weniger zinsentspannend auftretende Fed nimmt ihnen Rückenwind. All das bleibt nicht ohne Folgen für die Aktien Asiens und Südamerikas. In internationalen „Krisensituationen“ werden sie aufgrund ihres Status als Schwellenland immer noch stärker in Mitleidenschaft gezogen als Industriestaaten. Gibt es dennoch Lichtblicke?

Mit Trump 2.0 kommt es für die Schwellenländer zukünftig knüppeldick. Im Fokus seiner protektionistischen US-Handelspolitik wird zwar China stehen, das im Ernstfall US-Importzölle von 60 Prozent zu zahlen hat. Doch nehmen indirekt auch andere Schwellenländer Schaden, die als Zulieferer enge Außenhandelsbeziehungen zu Chinas Exportindustrie pflegen. Und sollten chinesische Unternehmen ihre Produktion zur Vermeidung von Höchstzöllen in das benachbarte Ausland wie z.B. Vietnam verlagern, besteht die Gefahr, dass Trump seinen „Spitzenzollsatz“ auch auf diese Länder ausweitet. Unabhängig davon droht Trump Mexiko, Südkorea, Taiwan oder Indien ohnehin die Erhebung von US-Importzöllen von bis zu 20 Prozent an.

Daneben könnte Trump die bereits angeschlagene Exportlage der Emerging Markets ausnutzen, um über Deals für die USA bestmögliche Zugeständnisse abseits der Zollerhebung zu erpressen. Er kennt die Gefahr der Inflationsbeschleunigung über harte US-Handelspolitik.

Den Schwellenländern brechen über Amerika mit seinem gewaltigen Importsog nennenswerte Absatzmärkte weg. Alternativ bieten intensivierte Außenhandelsbeziehungen zu China mit seinem binnenwirtschaftlichen Winterschlaf oder Europa, das sich aus seinem konjunkturellen Tal der Tränen nicht befreien kann, keinen schnellen Ausweg.

Vor diesem Hintergrund haben die bis zuletzt soliden Erwartungen an das Gewinnwachstum in den Schwellenländern nachgegeben. Im Gegensatz dazu konnten sie in anderen exportsensitiven Ländern wie Deutschland und Japan, die bereits umfangreich in den USA produzieren und so vergleichsweise weniger Zoll-Angriffsfläche bieten, sogar leicht zulegen.

Grundsätzlich reagieren die Aktienbörsen der Schwellenländer auf das erwartete, schlechtere Handelsklima besonders sensitiv. Allgemein werden sie in Krisensituationen immer noch deutlich kritischer betrachtet als die der Industrieländer.

Aktienschädlich wirken auch Währungseffekte. In Erwartung der Trumpschen US-Wachstumsoffensive mit resultierender „Trumpflation“ sind amerikanische Staatsanleiherenditen angestiegen. Gepaart mit einhergehenden Dollar-Aufwertungen gegenüber Schwellenländer-Währungen begünstigt dies die Umschichtung von Kapital aus Schwellenländern in die USA.

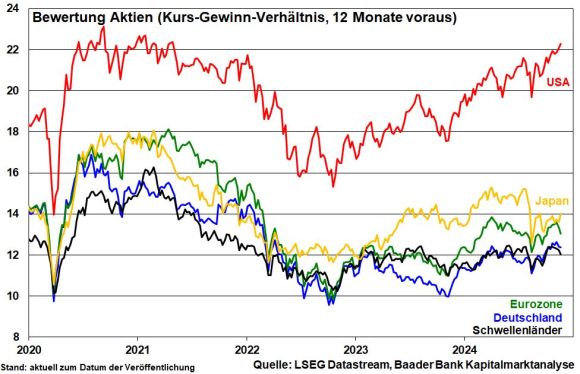

Gemäß Kurs-Gewinn-Verhältnis sind die Emerging Markets im direkten Vergleich mit den Aktienmärkten der klassischen Industrieländer zwar günstiger. Doch offenbar kann auch die Bewertungsfrage noch keine positive Milderung schaffen.

Immerhin scheren Anleger nicht mehr alle Schwellenländer rigoros über einen Kamm und versuchen sich immer mehr an einer differenzierten Betrachtungsweise.

An den lateinamerikanischen Aktienmärkten Mexiko und Brasilien sorgt der politische Linksruck für Anlegermisstrauen. Bedenken, dass Trumps Handelsrestriktionen ausländische Investitionen abwürgen, dürften für zusätzlich schwieriges Fahrwasser sorgen. Im krassen Gegensatz dazu steht Argentinien, wo Präsident Milei mit radikaler Marktwirtschaft und Deregulierung - u.a. Ende der Währungsstützung, Subventionsabschaffung zur Sanierung des Staatshaushalts - das Jahrzehnte lange konjunkturelle Siechtum zu beseitigen versucht. Erste Erfolge schlagen sich in einem bemerkenswerten Börsenanstieg nieder.

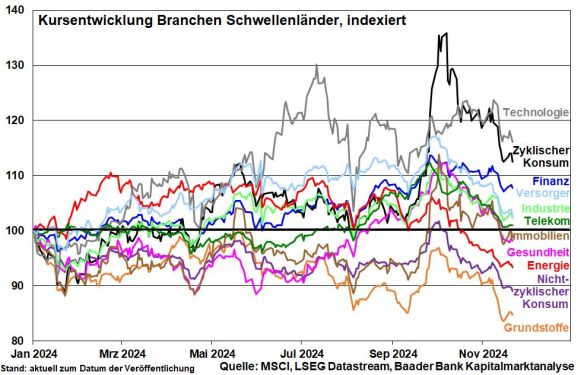

Grundsätzlich laufen jedoch asiatische den lateinamerikanischen Aktienmärkten den Rang ab. Große und konsumstarke Binnenmärkte wie Indien sowie eine stetig wachsende Bedeutung asiatischer Unternehmen wie in Taiwan in Zukunftsbranchen wie Internet, E-Mobilität und Digitalisierung und ebenso Finanzen machen diese Länder längerfristig attraktiv. Zur Risikoreduzierung heißt das Zauberwort für die nächste Zeit jedoch klare Einzelwertselektion. Die interessante Story und tiefe Burggräben, die auch gegen den zukünftigen US-Handelsprotektionismus immunisieren, bringen den Kursgewinn.

An den Börsen hat sich die Trump-Euphorie zuletzt beruhigt. Und die Fed ist angesichts Trumpscher Konjunktur- und damit höherer Inflationsaussichten bemüht, die Zinssenkungserwartungen einzufangen. Die Märkte nehmen sie beim Wort, schließlich ließ sie in den vergangenen zwei Jahren ihren Worten auch Taten folgen. So schließen die Zins-Terminmärkte eine Zinssenkungspause der Fed im Dezember nicht mehr aus. Auch unter Trump 2.0 werden die US-Aktienmärkte keine Einbahnstraße nach oben werden.

Für Unsicherheit an den Finanzmärkten sorgen zwar die Entwicklungen im Ukraine-Konflikt. Doch scheinen der amtierende und der designierte US-Präsident eine gemeinsame Strategie der Marke „bad cop, good cop“ durchzuführen. Nachdem Biden der Ukraine grünes Licht für den lange blockierten Einsatz von US-Raketen gegen Russland gegeben hat und konkret auch bereits ein Angriff stattgefunden hat, wächst der Druck auf Putin, einen Deal einzugehen.

Weitere Angriffe tief in russisches Territorium würden der in letzter Zeit erfolgreichen Kriegsführung Putins schaden. Trump wiederum könnte sich zu Amtsantritt im Januar als konzilianter Friedensfürst präsentieren, der eine Ausweitung der Angriffe unterbindet. Mit der erfolgreich verkauften Abschreckung seiner neuen Nukleardoktrin und zulasten der Ukraine gehenden Territorialgewinnen kann Putin sein Gesicht wahren. So wäre der Weg zum Einfrieren des Konflikts geebnet.

Die aktuell vergleichsweise niedrigen Volatilitäten an den Aktienmärkten werden wohl nicht zu halten sein. Spätestens ab Trumps Amtsantritt im Januar ist jederzeit mit „Überraschungen“ zu rechnen. Jedoch erzeugen kurzfristige Schlagzeilen bei fundamental gesunder Lage längerfristig attraktive Kaufgelegenheiten. Diesem Umstand kann man mit regelmäßigem Aktiensparen gut begegnen.

Das gilt im Übrigen auch für Tech-Werte. Hohe Bewertungen und trotz astronomischen Geschäftszahlen und -ausblicken unerfüllte Erwartungen wie zuletzt bei führenden Halbleiterproduzenten werden zwar gerne für Gewinnmitnahmen genutzt. Und tatsächlich könnte der Trumpsche Protektionismus zu Störungen in wichtigen Chip-Lieferketten führen. Doch belegt die stetige Integration von KI in den privaten sowie Unternehmens-Alltag, dass das gewaltige Wachstumspotenzial insgesamt nicht annähernd ausgeschöpft ist.

Insgesamt sind die Zutaten für eine zukünftig aufwärtsgerichtete Aktienentwicklung gegeben. Zins- und Zollangst werden trotz der Geplänkel nicht so heiß gegessen wie sie gekocht werden. Weltwirtschaft sowie Unternehmensgewinne werden längerfristig wachsen. Überhaupt haben politische Krisen den Aktienmärkten in den letzten Jahren am Ende geholfen, weil die Notenbanken massive Krisenintervention betreiben.

Die grundsätzliche Anleger-Zuversicht macht sich auch im Volumen der Wertpapierkredite an der New York Stock Exchange bemerkbar, das klar aufwärtsgerichtet ist und zur Aktienstabilisierung beiträgt.

Die Sentiment-Indikatoren deuten kurzfristig nicht auf großes Drohpotenzial für die richtungsgebenden US-Aktienmärkte hin. Der von CNN Business veröffentlichte Fear & Greed Index bewegt sich am Rande des „Gier“-Territoriums und zeigt insofern keine stark drohende Konsolidierung mehr an. Im aktuellen Umfeld bleibt die Börsenverfassung jedoch zunächst schwankungsanfällig. Die unsichere Gemengelage muss sich zunächst festigen.

Setzt der DAX seinen Aufwärtstrend fort, trifft er zunächst bei 19.200, 19.288 und 19.300 Punkten auf Widerstände. Werden diese überwunden, folgen weitere Barrieren bei 19.450 und 19.483. Bei Rücksetzern liegen Unterstützungen bei 19.000 und 18.900. Darunter bieten die Marken bei 18.893, 18.812 und 18.728 Punkten Halt.