Die EZB muss den Zinssenkungstrend wieder aufnehmen

Nachlassende Inflationsraten und deutliche Konjunkturrisiken spielen der restriktionsmüden EZB in die Karten. Alles andere als eine zweite Leitzinssenkung um 25 Basispunkte in der nächsten Woche ist eine Überraschung. Der auch internationale Abstieg vom Zinsgipfel mindert nicht nur die Attraktivität der geldmarktnahen Anlagen. Er stimuliert vor allem nachhaltig die konjunkturellen und damit fundamentalen Auftriebskräfte der Aktienmärkte.

Eurozonale Desinflation

Getrieben von rückläufigen Energiepreisen hat sich die Dynamik der Inflationsrückgänge - zuletzt 2,2 nach zuvor 2,6 Prozent - in der Eurozone beschleunigt.

Auch der Tariflohn-Indikator der EZB zeigt ein von hohem Niveau aus deutlich nachgebendes Wachstum an, was auch die noch hartnäckige Inflation bei Dienstleistern bremsen wird.

Konjunktur-Erosion in der Eurozone

Um einer zukünftigen Desinflation vorzubeugen, wird die EZB den Zinssenkungsprozess auch oberhalb der aktuell über zwei Prozent liegenden Inflationsraten fortsetzen.

Denn seit 12 Monaten positive reale Notenbankzinsen - längste Zeitspanne seit 15 Jahren - bremsen die Wirtschaft hart ab. Im Übrigen brauchen Zinserleichterungen Zeit, bis sie Wirkung zeigen. Die Zinssenkungspause der EZB ist vorbei.

Grafik der Woche

Im Dienstleistungssektor hat eine Stabilisierung im Zuge der Olympiade in Paris stattgefunden. Aufgrund der allgemeinen Konjunkturverstimmung ist deren Nachhaltigkeit jedoch anzuzweifeln.

Denn die dramatische Schwäche der Industrie, die sich seit gut zwei Jahren in Moll-Stimmung befindet, färbt ab. Ein besonderes Sorgenkind ist das industrielle Kernland Deutschland, dessen Regierung trotz größter struktureller Krisen lieber streitet als Probleme zu lösen und damit die Malaise noch verschlimmert.

Der Anstieg der Insolvenzen in Deutschland auf das höchste Niveau seit 2017 spricht Bände. Vor allem kleine und mittelständische Unternehmen aus den Bereichen Immobilien, Maschinenbau und Automobilzulieferer sind betroffen.

Und erstmals in der Firmengeschichte von Volkswagen droht ein Ende der deutschen Standort- und Beschäftigungsgarantie. Was muss noch passieren, bevor man sich der sinkenden Wettbewerbsfähigkeit und De-Industrialisierung widmet? Die Damen und Herren seien an ihren Amtseid erinnert.

Der Zinssenkungskurs der EZB geht auch 2025 munter weiter

Mit ihrer Betonung der festen Entschlossenheit, für eine zeitnahe Rückkehr der Inflation zum Zielwert von zwei Prozent zu sorgen, präsentiert sich die EZB verbal weiter als Wahrer der Preisstabilität. Doch sind Geldpolitiker auch nur Politiker. Die Absicht solcher Aussagen ist klar. Der Übergang zu einer wieder freizügigeren Geldpolitik soll so geschmeidig wie möglich erfolgen, um die Vertrauenswürdigkeit der Notenbank zu unterstreichen.

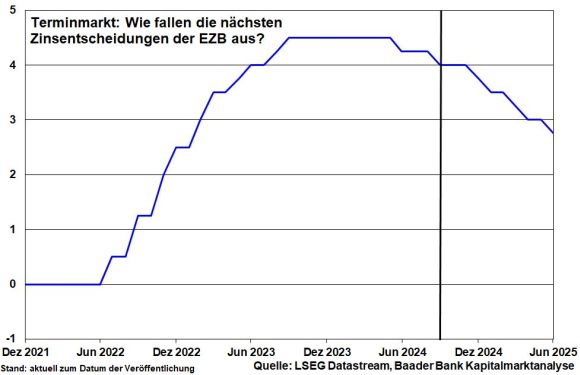

Nach einer weiteren Zinssenkung um 25 Basispunkte in der nächsten Woche gehen die Terminmärkte in Abwägung aller relevanten Argumente zunächst zwar von einer Zinspause im Oktober aus, gefolgt von einer erneuten Herabsetzung im Dezember. Der Zwischenstopp im Herbst ist aber alles andere als sicher. Ohnehin setzen sich die Zinssenkungen 2025 fort. Bis Mitte des Jahres werden die Leitzinsen mindestens auf 2,75 Prozent gefallen sein.

Marktlage - Ist die Zinssenkungsphantasie verfrühstückt?

Entwickeln sich Aktienkorrekturen zu Beginn eines Monats nun zu einem regelmäßigen Muster? Aktuell ist sicher Unsicherheit zu spüren. Zunächst werden vor allem Tech-Aktien kritisch auf Substanz abgeklopft. Hohe Bewertungen, teilweise astronomische Umsätze und Gewinne sowie Skepsis an der aktuellen Profitabilität von KI laden förmlich zu Gewinnmitnahmen ein. Gerüchte über eine kartellrechtliche Untersuchung von KI-Schwergewicht Nvidia strapazieren die Anleger-Psyche zusätzlich.

Nach schwachen Daten aus der Industrie und vom Arbeitsmarkt sowie einem durchwachsenen Konjunkturbericht der Fed (sog. Beige Book) hinterfragen Anleger ebenso das soft landing der US-Wirtschaft. Doch sorgt die am 18. September eingeleitete Zinswende für konjunkturell frischen Wind.

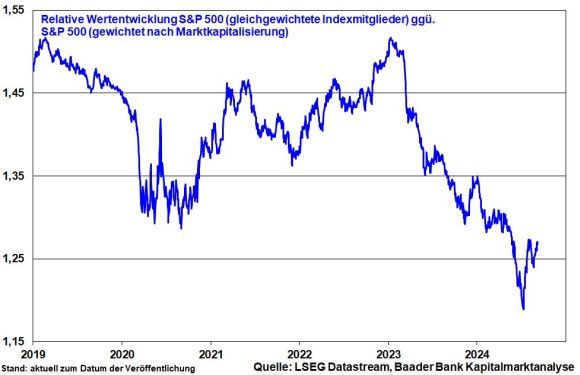

Davon profitieren typischerweise finanzierungsabhängige Substanzwerte, die bislang noch deutlich unterrepräsentiert sind. Immerhin hat die gleichgewichtete Variante des S&P 500 - bereinigt um die marktkapitalisiert starke Übergewichtung der Tech-Champions - ihre Angleichung an den klassischen Index nach kurzer Pause wiederaufgenommen. Es geht also nicht nur um das Ereignis Zinssenkungen an sich, das Aktien naturgemäß attraktiver macht. Es geht insbesondere um die diesbezügliche „Düngung“ des fundamentalen Ackers der Börsen, die Gewinnqualität. Und die ist noch lange nicht eingepreist.

Überhaupt, mit den Zinssenkungen der großen Notenbanken der G7-Länder - Fed, EZB, Bank of England, Schweizerische Nationalbank, Bank of Canada - erhalten auch die Zentralbanken der Schwellenländer mehr Spielraum für eigene Zinserleichterungen. Dieser „Wumms“ kommt nicht nur der (Welt-)Konjunktur, sondern anschließend auch den Gewinnen an den Aktienmärkten zugute.

Apropos Schwellenländer, in China steht der getrübten Industriestimmung bei staatlichen Unternehmen zumindest eine vorsichtige Stabilisierung der Privatwirtschaft gegenüber. Solange Peking jedoch die kontrollwütige Planwirtschaft und die undurchsichtige Informationspolitik - s. Arbeitsmarktstatistiken und Währungspolitik - nicht angeht, halten sich Anleger zurück und blicken lieber auf alternative Länder wie z.B. Indien (Sensex).

Noch zeigt der globale Economic Surprise Index der Citigroup, der die Abweichungen veröffentlichter Konjunkturdaten von den zuvor getroffenen Analysteneinschätzungen misst, ein maues Bild. Weltweit niedrigere Finanzierungskosten und massive staatliche Ausgabeprogramme werden den noch schwachen Aufwärtstrend aber verstärken.

Antizyklische Investoren suchen daher frühzeitig den Einstieg bei Unternehmen aus der zweiten und dritten Reihe mit Kursnachholpotenzial. Während der US-Mittelstandsindex Russel 2000 bereits angezogen hat, werden europäische mid- und small caps und auch der MDAX mit seinen international gefragten Titeln mehr und mehr Fahrt aufnehmen.

Sentiment und Charttechnik DAX - Kein double dip an den Märkten

Anleger hinterfragen, ob die jüngst z.B. im DAX in einem neuen Allzeithoch gipfelnde Erholungs-Rallye zu viel des Guten war. Allerdings befindet sich der von CNN Business veröffentlichte Fear & Greed Index wieder im neutralen Bereich, was nicht auf Überhitzungen mit scharfem Korrekturbedarf und neuen Börsen-Tiefs hindeutet.

Mit Konsolidierungen und vorübergehend erhöhten Kursschwankungen ist zwischendurch immer wieder zu rechnen. Doch mit Blick auf die Zinserleichterungen, die dadurch vorangetriebene weltkonjunkturelle Stabilisierung und eine ausbleibende Eskalation der geopolitischen Konflikte (s. Nahost) sind Kursrutscher willkommene Einstiegsgelegenheiten. Grundsätzlich ist die Anlagestrategie in den kommenden Wochen eher eine Schnäppchenjagd. Es geht mehr um Substanz als Vision.

Setzt der DAX seine Korrektur fort, liegen erste Unterstützungen bei 18.565, 18.530 und 18.470 Punkten. Darunter liegen weitere Haltelinien bei 18.375, 18.350 und 18.315. Bei einer Aufwärtsbewegung trifft der Index bei 18.650, 18.660 und 18.750 auf Widerstände. Werden diese überwunden, folgen weitere Barrieren bei 18.780, 18.798 sowie 18.815 Punkten.