Nach dem Wahlerfolg Donald Trumps und den republikanischen Erfolgen im Senat und Repräsentantenhaus freuen sich vor allem US-Aktien auf einen Wirtschaftsaufschwung. Dagegen sorgen seine protektionistischen Töne in Europa und den Schwellenländern für Zurückhaltung. Von grundsätzlicher Bedeutung ist die neuschuldengetriebene Wirtschaftsförderung und ihre Gefahr für wiederkehrende Inflation. Inwiefern wird dies den Zinssenkungszyklus der Fed beeindrucken?

Der aktuelle Konjunktur-Hintergrund mit seinem Gegenwind rechtfertigt die Fortsetzung des Zinssenkungszyklus der Fed. Doch lässt die offensive Wirtschaftspolitik Trumps u.a. mit weniger Regulierung und Steuersenkungen - die er aufgrund der republikanischen Kongressmehrheit gut umsetzen kann - das Wachstum deutlich Fahrt aufnehmen. In Verbindung mit zunehmendem Protektionismus wird „Trumpflation“ kaum zu verhindern sein. Dieses Spannungsverhältnis von aktueller und zukünftiger Konjunktur beschäftigt die US-Notenbank.

Vor diesem Hintergrund erklärt sich ihr kommunikativer Eiertanz. Laut Fed-Chef Powell ist zinssenkungstechnisch die Tür grundsätzlich weit offen. Es sei aber auch möglich, dass sie wieder geschlossen wird.

Nach der kürzlichen Leitzinssenkung rechnen die Finanzmärkte auf der nächsten Fed-Sitzung am 18. Dezember zwar noch mit einer weiteren Zinssenkung um 0,25 Prozentpunkte. Für kommendes Jahr hat sich die Zinssenkungsfantasie vom Hochpunkt vor der Zinssenkungsrunde jedoch halbiert. Bis Ende 2025 werden aktuell nur noch Zinsnachlässe um insgesamt 0,6 Prozentpunkte eingepreist.

Diese Zins-Zurückhaltung dürfte dem neuen US-Präsident nicht gefallen, der im Wahlkampf ein Mitspracherecht bei geldpolitischen Entscheidungen für sich beansprucht hat. Sicher wird Trump die Fed auf seine gewohnte Art mit Verbal-Attacken unter Druck setzen. Dennoch ist die Unabhängigkeit der Fed nicht in Gefahr. Zumindest seine Administration weiß, dass ansonsten auch die Reputation des US-Dollars als Weltleitwährung Schaden nehmen würde. Und eine zu große Inflationsbeschleunigung über zu laxe Zinspolitik würde seinen Landsleuten nicht gefallen, zumal Inflation ein Top-Thema im Wahlkampf und ein Trumpf für Trump gewesen ist.

Vielmehr dürfte Trump schrittweise vakante Posten und insbesondere den Vorsitz mit einem ihm genehmeren Kandidaten besetzen, wenn Mitte 2026 die zweite Amtszeit von Powell ausläuft. Der Neue soll seine geplante staatliche Konjunkturoffensive und die hierzu wachsende Neuverschuldung zumindest positiv begleiten. Trump ist auf eine renditegünstige Finanzierung angewiesen. In gewissem Maße wird die US-Notenbank also den Daumen auf zu stark steigende Anleiherenditen halten.

Aktuell bewegt sich das Inflationsbild in Trippelschritten weiter in Richtung des Zielwerts von zwei Prozent. Denn die von der Fed vielbeachteten Arbeitskosten - die zuletzt immer weniger stark ansteigen - lindern die Sorgen vor Zweitrundeneffekten über eine Lohn-Preis-Spirale.

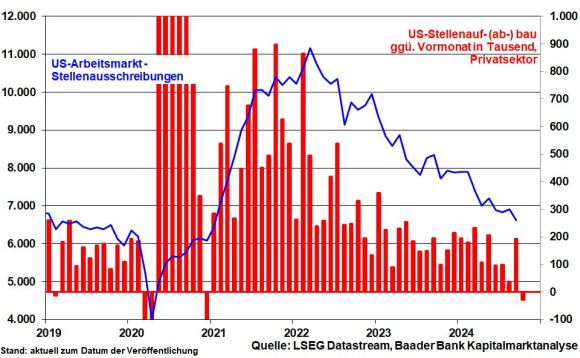

Sicherlich wirkt der im Oktober erstmals seit Corona verzeichnete Beschäftigungsabbau - auch wenn die Daten durch Streiks und Hurrikan „Milton“ beeinflusst sind - nicht als konjunktureller Vertrauensbeweis. Nach Abkühlung will die Fed eine Eiszeit am Arbeitsmarkt um jeden Preis verhindern.

Und tatsächlich, seit 20 Monaten positive reale Notenbankzinsen - längste Zeitspanne seit 17 Jahren - nehmen dem Wachstum Wind aus den Segeln. Im Übrigen brauchen Zinserleichterungen Zeit, bis sie Wirkung zeigen. Insofern wird die US-Notenbank den Zinssenkungsprozess auch oberhalb der aktuell über zwei Prozent liegenden Inflationsraten weiter fortsetzen, um der Wirtschaft etwas mehr Wachstumsspielraum zu geben. Zinssenkungs-Schmackes wird es zwar nicht geben, aber immerhin bleibt die Zinssenkungsphantasie intakt.

Nach dem klaren US-Wahlergebnis feiern die Aktienmärkte die sog. „Rote Welle“ - republikanischer Präsident und republikanische Mehrheiten im Kongress - in Erwartung einer vollmundigen amerikanischen Wirtschaftsförderung.

Wegen Aussichten auf Steuersenkungen bleiben US-Aktien weiterhin attraktiv. Die positiven Auswirkungen auf die durchschnittlichen Unternehmensgewinne dürften die mittelfristigen Nebenwirkungen der Trump-Politik wie steigende Verschuldung und Inflationswiederbelebung zunächst überdecken.

Insbesondere Substanzwerten aus der zweiten US-Aktienreihe mit typischerweise starkem Fokus auf den nordamerikanischen Binnenmarkt kommt das Comeback von Trump zugute. Ihre reflexartige Trendwende zu den Dickschiffen aus dem US-Leitindex S&P 500 ist eingeleitet und hat aufgrund der langjährigen Underperformance noch viel Potenzial.

Auf Sektor-Ebene kommt speziell Industriewerten die „America first“-Politik zugute. Von geplanter Deregulierung dürften vor allem US-Banken sowie der fossile Energiesektor für Öl und Gas profitieren, während der Gegenwind für „Clean Energy“-Unternehmen zunimmt. Und über US-Gesundheitswerte schwebt nun nicht mehr das Damoklesschwert von staatlichen Preiskontrollen. Während zyklische Konsumwerte von der Fortschreibung der Steuervergünstigungen profitieren, werden bei Verbrauchsgütern jedoch Befürchtungen vor Zoll-bedingten Kostensteigerungen gehegt. Während Trump Tech-Unternehmen weiter fördern dürfte, könnten auch hier vereinzelt Reibungsverluste durch Handelshemmnisse drohen. Immerhin aber dürfte die US-Handelsbehörde FTC unter Trump deutlich mehr Nachsicht in puncto Marktmacht der großen Technologie- und social media-Plattformen zeigen. Die Unterstützung von Elon Musk im Wahlkampf wird belohnt.

Auch an den Welt-Börsen geht die Umschichtung in zyklische Substanzwerte weiter, die ihre Outperformance gegenüber Defensivtiteln fortsetzen. Positiv für Zykliker wirkt sicherlich auch, dass sich die Konjunkturstimmung gemäß Sentix Konjunkturerwartungen für die nächsten sechs Monate über alle Weltregionen hinweg stabilisiert. Denn nicht nur in Amerika, sondern weltweit wird in verbesserte Standortqualitäten investiert.

Allerdings reagieren die Aktienmärkte in Europa und insbesondere Deutschland verhaltener als ihre US-Pendants auf den Trumpschen Protektionismus mit seinem Risiko für die Exportwirtschaft. Jedoch verfallen Anleger nicht in Panik und blicken stattdessen über den Tellerrand von Trumps Zoll-Drohungen hinweg. Denn Unternehmen werden ihre US-Aktivitäten forcieren, um möglichen Zöllen zu entgehen und in den Genuss von Steuervergünstigungen zu kommen. Damit umschiffen sie auch die Klippen der hiesigen politischen und Konjunktur-Ohnmacht.

Auch verschafft exportsensitiven Euro-Unternehmen die sich zum starken US-Dollar abzeichnende Euro-Schwäche etwas Linderung vor Zollschmerzen.

Ein umgekehrter Währungseffekt ergibt sich in den Schwellenländern. Die von der US-Wachstumsoffensive ausgehende „Trumpflation“ schürt Ängste vor steigenden amerikanischen Zinsen und Renditen, die gepaart mit einhergehenden Währungsgewinnen des Dollars die Rückführung von Kapital aus Schwellenländern in die USA begünstigen. Darüber hinaus würden besonders hohe Zollerhöhungen auf US-Importe Zulieferer v.a. in China treffen. Tatsächlich, nach Kurszuwächsen bei Aktien der Schwellenländer seit Jahresbeginn kann es zu Gewinnmitnahmen kommen.

Die Krypto-Märkte reagieren euphorisch auf den selbsternannten „Bitcoin-Präsidenten“ Trump. Sie spekulieren darauf, dass Trump als Befürworter von digitalen Vermögenswerten Einfluss auf die eher kritische US-Börsenaufsichtsbehörde SEC nimmt. Unterstützung wird von Elon Musk kommen.

Die Börsen lieben Klarheit und reagieren mit Erleichterung auf das eindeutige US-Wahlergebnis, das lange Hängepartien mit Betrugsvorwürfen verhindert. Anleger zeigen vor dem Hintergrund von Trumps Konjunkturplänen eine hohe Investitionsbereitschaft. Insgesamt ist die Aktienperspektive stabil. Aufgrund der aufgehellten Nachrichtenlage hat die Risikofreude an den Finanzmärkten grundsätzlich zugenommen. Damit stehen auch die Chancen für eine Jahresend-Rallye gut.

Ein vom Bereich der „Angst“ in „Gier“ umgeschlagener Fear & Greed Index von CNN Money deutet als Kontraindikator jedoch darauf hin, dass es kurzfristig auch zu gesunden Gewinnmitnahmen kommen kann.

Grundsätzlich sind vor dem Hintergrund des hohen Zukunftsoptimismus insgesamt Rückschläge an den Aktienmärkten allerdings Kaufgelegenheiten.

Setzt der DAX seinen Aufwärtstrend fort, trifft er zunächst bei 19.565 und 19.675 Punkten auf Widerstände. Werden diese überwunden, folgen weitere Barrieren bei 20.000, 20.015 und 20.050. Bei Rücksetzern liegen Unterstützungen bei 19.310, 19.300, 19.285 und 19.255. Darunter bieten die Marken bei 19.235, 19.005, 18.970 und 18.910 Punkten Halt.